Такое недоверие отрицательно сказывается на ситуации в банковской системе и экономике государства, так как сдерживает активность инвесторов, замедляет приток сбережений населения в реальную экономику. Для оценки надежности отечественных кредитных организаций чаще всего используются экспертные суждения и рейтинги, которые в определенной мере являются субъективными или основываются на закрытой, недостоверной информации [4].

Стремительное развитие кредитных организаций, ужесточающаяся конкуренция между ними за клиентов в условиях ресурсных ограничений, вызванных кризисными явлениями в экономике, требуют разработки новых методик, которые позволят любому внешнему стейкхолдеру объективно оценить уровень надежности банка, с которым он в дальнейшем намерен строить финансовые отношения, а кредитной организации - учитывать данные результаты при управлении надежностью. В связи с этим для банковского дела важным становится определение показателей надежности кредитной организации с позиций внутренних и внешних стейкхолдеров, а также разработка новых методик оценки ее уровня посредством правильного подбора оценочных критериев деятельности кредитных организаций в периоды экономического подъема и в кризисных условиях.

Терминологический анализ содержания экономической категории «надежность» применительно к финансовым компаниям позволил выявить отсутствие единства в подходах к ее определению [3]. По мнению авторов, надежность кредитной организации в значительной степени предопределяется ее взаимоотношениями со стейкхолдерами, что обусловливает необходимость учета следующих принципов оценки и обеспечения надежности:

- паритетность: финансовые организации и их клиенты являются равноправными партнерами, в одинаковой степени заинтересованными в сотрудничестве;

- взаимность уважения интересов: кредитные организации заинтересованы в росте операций, так как получают от этой деятельности доход, а клиенты - в обслуживании, обеспечивающем их бесперебойное функционирование и получение дополнительных доходов;

- согласованность: отношения финансовых организаций с субъектами подчинены стратегическим целям их развития, согласуются с другими направлениями их деятельности и учитывают перспективы дальнейшего сотрудничества;

- интегральность функций: отношения финансовых организаций и их клиентов содержат в своей основе элементы интеграции, проявляющиеся в создании друг для друга благоприятных условий осуществления экономической деятельности;

- взаимная информированность: кредитная организация обслуживает клиентов на основании объективной, достоверной и достаточной информации о них, одновременно предоставляя сведения о себе в виде публикуемой финансовой отчетности и аудиторских заключений, на основании которых любой пользователь может составить свое представление о степени ее надежности.

При этом разнообразие в позициях различных групп стейкхолдеров (Банк России, акционеры, клиенты, менеджеры банка) по поводу сущности понятия «надежность финансовой компании (на примере банка)» объясняется их субъективным восприятием деятельности кредитных организаций и неодинаковыми ожидаемыми целями взаимодействия в различных экономических условиях. Цели оценки надежности в фазы экономического спада и кризисных явлений в экономике представлены в таблице 1.

Таблица 1

Цели оценки надежности кредитной организации для различных стейкхолдеров

|

Субъекты оценки |

Цели оценки банковской надежности в фазы экономического спада |

|

Банк России |

- защита интересов вкладчиков и кредиторов; - определение стабильности и устойчивости банковской системы |

|

Акционеры |

- оценка угрозы ликвидации, применение процедуры санации; - сохранение рыночных позиций |

|

Банковские клиенты (физические и юридические лица, контрагенты) |

- оценка вероятности банкротства и ликвидации; - определение способности кредитной организации выполнять его обязательства перед клиентами;

|

|

Специалисты кредитной организации (сотрудники) |

- вероятность потери работы; - оценка угрозы сокращения кадров |

Использование стейкхолдерской теории фирмы позволит более корректно оценить надежность российских кредитных организаций и предложить методический инструментарий и практические рекомендации по обеспечению надежности банков для всех участников отношений.

Специфика понимания надежности кредитной организации с позиции стейкхолдерской теории фирмы и важность учета фазы экономического цикла, основанная на учете различных интересов ее стейкхолдеров, обусловили необходимость разработки соответствующей системы показателей надежности.

Результаты проведенного в работе анализа показали, что на разных фазах экономического цикла имеет место доминирование определенных интересов стейкхолдеров при оценке надежности кредитной организации. Поэтому, с точки зрения авторов, в период экономического подъема и роста экономической активности контрагентов наиболее перспективным в оценке надежности кредитной организации является инструментарий концепции менеджмента, основанного на учете ожиданий развития бизнеса внешними стейкхолдерами, что приводит к необходимости учитывать при оценке надежности и разработке стратегии кредитной организации преимущественно показатели рентабельности и рыночной позиции [5].

Источниками информации для внешних стейкхолдеров при оценке надежности кредитной организации будут являться: формы отчетности (101, 102, 134, 135), заверенные аудитором годовые отчетности по МСФО, сайт коммерческого банка и другие открытые источники.

В фазе экономического спада и усиления кризисных явлений в экономике для оценки надежности кредитной организации целесообразно отдавать приоритет требованиям регулятора, что проявляется в повышении значимости нормативных требований, и необходимости ориентироваться не на доходность и темпы роста объемов операций, а на обеспечение стабильной работы кредитной организации.

Учет фазы экономического цикла при оценке надежности кредитной организации, разработке стратегии обеспечения надежности позволяет дифференцировать определяющие надежность показатели в рамках двух групп: показатели, характеризующие надежность кредитной организации с точки зрения стейкхолдерской теории фирмы, и показатели надежности с точки зрения стабильности функционирования кредитной организации (обязательные нормативы деятельности банка).

Согласно обоснованной позиции, первая группа показателей характеризует надежность кредитной организации с точки зрения заинтересованных лиц, связанных с банком финансовыми отношениями, учитывает необходимость реализации ожидаемых целей взаимодействия и включает следующие ключевые показатели: 1) для акционеров - ROE (рентабельность собственного капитала), ROA (рентабельность активов); 2) для клиентов (юридических и физических лиц) - число клиентов, объем остатков денежных средств на их счетах в банке, рыночная позиция; 3) для Банка России - динамика развития коммерческого банка, определяемая ростом активов без снижения их качества; показатели ликвидности и финансовой устойчивости; 4) для менеджеров кредитной организации (сотрудников верхнего и нижнего звена) - удовлетворенность сотрудников, индекс вовлеченности персонала.

Вторая группа показателей отражает выполнение обязательных нормативов деятельности коммерческого банка (норматив достаточности собственного капитала - Н1.0, нормативы ликвидности - Н2, Н3, Н4, норматив максимального размера риска на одного заемщика или группу связанных заемщиков - Н6, норматив максимального размера кредитов, банковских гарантий и поручительств, предоставленных банком своим участникам (акционерам) - Н9.1, норматив использования собственных средств (капитала) банка для приобретения акций (долей) других юридических лиц - Н12) [2].

В рамках предложенного подхода разработана методика оценки надежности (далее - методика), включающая следующие этапы.

1. Формирование системы показателей надежности кредитной организации по группам:

1 группа - финансовые показатели: прирост остатка срочной ссудной задолженности; ROE, ROA, доля средств акционеров в общей сумме собственного капитала, прирост остатка привлеченных средств, доля средств в связи с изменением качества ссуд в общей сумме доначисления резерва на возможные потери по ссудам, ссудной и приравненной к ней задолженности в отчетном периоде; нефинансовые показатели: рыночная позиция; 2 группа - обязательные нормативы деятельности кредитной организации (табл. 2).

Таблица 2

Система показателей надежности кредитной организации (в фазе экономического спада)

|

Наименование показателей надежности кредитной организации |

Единица измерения |

Целевое значение |

Характер эффекта показателя |

Значимость (вес) показателя |

|

1 группа |

||||

|

Рыночная позиция |

балл |

10 |

прямой |

0,05 |

|

Прирост остатка ссудной задолженности |

% |

15 |

прямой |

0,03 |

|

ROE |

% |

26 |

прямой |

0,04 |

|

ROA |

% |

14 |

прямой |

0,01 |

|

Прирост остатка привлеченных средств |

% |

10 |

прямой |

0,02 |

|

Доля средств акционеров в общей сумме СК |

% |

20 |

прямой |

0,02 |

|

Доля средств в связи с изменением качества ссуд в общей сумме доначисления резерва на возможные потери по ссудам, ссудной и приравненной к ней задолженности в отчетном периоде |

% |

35 |

обратный |

0,03 |

|

Удельный вес 1 группы |

0,20 |

|||

|

2 группа |

||||

|

Норматив достаточности собственных средств (капитала) |

% |

10 |

прямой |

0,20 |

|

Норматив мгновенной ликвидности банка |

% |

15 |

прямой |

0,20 |

|

Норматив текущей ликвидности банка |

% |

50 |

прямой |

0,20 |

|

Норматив долгосрочной ликвидности банка |

% |

120 |

обратный |

0,20 |

|

Удельный вес 2 группы |

0,80 |

|||

|

Итого: |

1,00 |

|||

2. Определение удельного веса группы показателей в соответствии со сложившимися макроэкономическими условиями: для фазы экономического подъема - 0,80 и 0,20; для фазы экономического спада - 0,20 и 0,80 соответственно.

3. Выбор ключевых показателей и придание им удельных весов внутри каждой группы, исходя из приоритетов конкретных стейкхолдеров, связанных с кредитной организацией финансовыми отношениями.

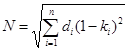

4. Расчет интегрального показателя степени надежности кредитной организации (N) на основе нормирования фактических значений ключевых показателей по следующей формуле:

где ki - нормированное значение i-показателей надежности кредитной организации;

di - весовой коэффициент (устанавливается экспертным путем исходя из удельного веса группы факторов, к которой относится индикатор).

Предложенный для оценки степени надежности кредитной организации интегральный показатель многокомпонентен, он с достаточной полнотой отражает и в полной мере характеризует все стороны управления кредитной организацией. В период экономического подъема и роста экономической активности контрагентов, кроме обязательных нормативов Банка России и индикаторов реализации ожидаемых целей от его взаимодействия с субъектом оценки, целесообразно включение показателей блока рыночной позиции. На основе анализа сайта банка формируется балльная оценка нефинансовых индикаторов, отражаемая в методике через показатель «рыночная позиция», учитывающий длительность работы на рынке, лояльность, географию деятельности, вхождение в систему страхования вкладов, репутацию собственников и менеджмента кредитной организации, диверсификацию деятельности, каналы распространения продуктов, награды, бонусные программы, полноту представленной финансовой отчетности. Таким образом, можно получить значение показателя рыночной позиции в диапазоне от 0,00 до 10,00.

В зависимости от полученного значения интегрального показателя надежности кредитной организации авторы определяют для организации одну из следующих степеней надежности: 1) 0,00-0,49 - низкая; 2) 0,50-0,99 - средняя; 3) 0,99 и более - высокая.

Под низкой степенью надежности кредитной организации понимается такое ее состояние, при котором она не способна обеспечить функционирование со степенью надежности, соответствующей интересам заинтересованных групп пользователей, отсутствует необходимый финансовый потенциал, структура активов и пассивов не сбалансирована, нормативы Банка России выполняются, но приближены к минимальным. Если значение интегрального показателя находится ближе к нижней границе интервала, то потенциал увеличения степени надежности кредитной организации практически отсутствует, высока вероятность применения процедуры санации государственным регулятором, верхняя граница свидетельствует о существовании возможности повышения степени надежности до среднего уровня за счет осуществления комплекса мероприятий бизнес-подразделениями субъекта оценки.

Таким образом, использование предложенной методики оценки надежности кредитной организации позволяет внешним пользователям избежать проблем и ошибок при выборе кредитной организации как финансового партнера. Кроме того, она может быть полезна для банковских аналитиков, так как способствует раннему обнаружению проблем в функционировании кредитной организации, выбору менеджерами приоритетных направлений по предупреждению негативных изменений в финансовых отношениях стейкхолдеров с кредитной организацией.

Рецензенты:

Придачук М.П., д.э.н., доцент, заместитель директора Волгоградского филиала ФГБОУ ВПО «Российская академия народного хозяйства и государственной службы при Президенте РФ», г. Волгоград;

Нагоев А.Б., д.э.н., профессор, профессор кафедры менеджмента и маркетинга Кабардино-Балкарского государственного университета им Х.М. Бербекова, г. Нальчик.

Библиографическая ссылка

Аникина И.Д., Толстель М.С., Гукова А.В., Киров А.В., Годжаева Э.С. ПОКАЗАТЕЛИ НАДЕЖНОСТИ КОММЕРЧЕСКОГО БАНКА В УСЛОВИЯХ ЭКОНОМИЧЕСКОЙ НЕСТАБИЛЬНОСТИ // Современные проблемы науки и образования. 2015. № 1-1. ;URL: https://science-education.ru/ru/article/view?id=19330 (дата обращения: 10.01.2026).