Финансовый механизм реализации региональной инновационной системы (РИС), если его рассматривать как систему, необходимо, по мнению большинства специалистов, подразделять на следующие основные подсистемы:

- подсистему финансового планирования, включающую комплексные программы реализации приоритетных для данного региона инновационных проектов, разработку, конкурсный отбор и определение инструментов их финансирования;

- подсистему финансового анализа, мониторинга и контроля процессов реализации инновационных проектов, включающую процедуры контрольных проверок, финансового надзора, мониторинга и оценки эффективности инновационных проектов на всех стадиях их реализации, а также применение финансовых санкций и штрафов или подготовку по результатам контроля предложений по приостановке финансирования или реабилитации осуществленных инвестиций;

- подсистему инструментов финансового стимулирования, состоящую из бюджетных и внебюджетных фондов, банковских кредитов и инвестиционных венчурных фондов, налоговых льгот и лизинга;

- подсистему страхования рисков инновационной деятельности, включающую гарантийные обязательства коммерческих страховщиков, гарантии государственных и негосударственных страховых фондов [1].

Однако ряд авторов приводят определение «инновационного финансового механизма» как совокупности видов, форм, методов и инструментов финансового обеспечения, регулирования и организации финансовых отношений в инновационной сфере, осуществляемой государством и частным бизнесом [3]. Данное определение вызывает некоторое недоумение в связи с тем, что именно подразумевается под «инновационным финансовым механизмом» - инновационные финансовые инструменты или же инструменты финансирования инновационного развития. Если это касается новых финансовых инструментов инновационного развития, то, насколько известно, они достаточно всесторонне и полно исследованы в трудах зарубежных и отечественных ученых, кроме того, автор ограничивается только этим заявлением и не приводит их перечень. Если же речь идет об инструментах финансирования инновационного развития, то данное определение некорректно с научной точки зрения.

Иначе говоря, с функциональной точки зрения финансовый механизм РИС необходимо, как нам представляется, определять как систему финансовых рычагов и инструментов призванных организовывать, стимулировать, координировать и регулировать инновационный процесс РИС на всех стадиях его реализации. Поэтому главным содержанием этого процесса, как нам представляется, должно быть стимулирующее воздействие финансовых отношений на инновационный процесс с целью достижения конкретного результата, определенного в процессе финансового планирования и оценки

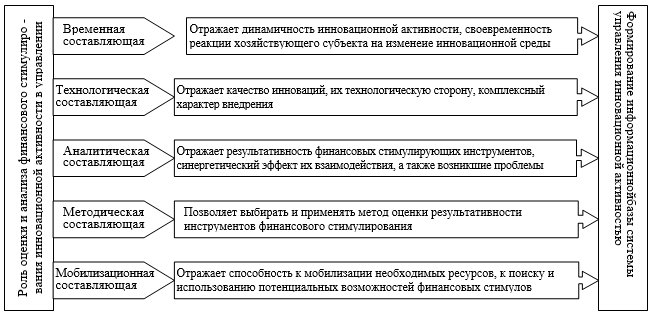

Роль финансового стимулирования в управлении инновационной активностью нами представлена на рисунке 1, где институциональная классификация механизма финансового стимулирования в управлении инновационной активностью включает динамическую, технологическую, аналитическую, методическую и мобилизационную составляющие, каждая из которых играет важную роль в формировании информационной базы всей системы управления инновационной активностью.

Рис. 1. Роль финансового стимулирования в управлении инновационной активностью

Описанная содержательная характеристика своими корнями уходит в исследования классиков экономической теории К. Викселя, У. Митчелла, Дж. Кейнса, Дж. Хикса, И. Фишера, которые для отражения значимости финансовых отношений в любом экономическом процессе предложили использовать методологический принцип «финансоцентризма» [4]. В соответствие с этим принципом У.Митчелл считал, что финансовые отношения играют регулирующую роль во всей системе экономических отношений.

Наиболее глубоко и всесторонне феномен финансового механизма разработан в трудах Й. Шумпетера «Теория экономического развития» (1911 г.) и «Капитализм, социализм и демократия» (1942 г.). В своем основополагающем труде «Теория экономического развития» Й. Шумпетер пишет, что «финансовый механизм инновационной деятельности принципиально отличается от финансового механизма хозяйственной деятельности, как по целям, так и по структуре инструментов, что вполне очевидно [6]. Данное положение, относимое Й. Шумпетером к промышленным корпорациям, вполне применимо и к РИС, так как финансовый механизм хозяйственной деятельности территории также принципиально отличается от финансового механизма инновационной деятельности РИС. Финансовый механизм РИС является полноценным институтом, аккумулирующим набор определенных законодательно закрепленных как на федеральном, так и региональном уровнях, нормативно-правовых функций, обеспечивающих совокупность экономических отношений по поводу движения финансовых ресурсов посредством использования обговоренных этими нормативно-правовыми функциями финансовых инструментов, направленных на стимулирование инновационной активности РИС.

Исторически протекавшая трансформация линейной модели инновационного процесса закономерно привела к трансформации непосредственно финансового механизма РИС. Активные интеграционные процессы, протекающие в рамках современных РИС, незамедлительно отразились и на финансовом механизме их финансирования, который пополнился такими финансовыми инструментами, как форфейтинг и страхование, имущественные залоги и лизинг оборудования для проведения НИОКР, использование инструментария роялти при оплате и продажа доли уставного капитала, программы льготного бюджетного кредитования и размещение фьючерсных контрактов.

Так, в контексте интеграционных процессов, например, В.В. Платонов рассматривает механизм финансового обеспечения инновационного развития «как систему институциональных элементов, необходимую для перевода, распределения и перераспределения ресурсов между хозяйствующими субъектами ….., а также трансформации ресурсов из одной формы в другую» [5]. Кроме того, используя подходы ряда специалистов, можно вполне обоснованно утверждать, что институциональная интеграция предполагает сквозное финансовое обеспечение РИС, включая следующие подсистемы:

- подсистему микроуровня, состоящую из отдельных промышленных предприятий, групп предприятий и отдельных отраслей;

- подсистему мезоуровня, состоящую из субъектов управления экономикой региона;

- подсистему макроуровня, состоящую из субъектов управления национальной экономикой.

Институциональная трехуровневая классификация подсистем финансового механизма РИС, а также общетеоретические подходы к инновационному менеджменту позволяют сформулировать основные принципы построения финансового механизма РИС, которые включают:

- целевая ориентация инструментов финансового механизма на реализацию задачи стимулирования инновационной активности субъектов РИС;

- нормативно-правовая обеспеченность финансовых инструментов стимулирования инновационной активности субъектов РИС;

- избирательность приоритетных направлений использования финансовых инструментов стимулирования инновационной активности субъектов РИС;

- адаптивность и гибкость финансовых инструментов стимулирования инновационной активности субъектов РИС в постоянно меняющихся условиях институциональной среды;

- адекватная трансформация финансовых ресурсов посредством инструментов финансирования в любой другой вид ресурсов, необходимый в данный момент данному субъекту РИС;

- возможность оценки экономической (бюджетной, финансовой) эффективности функционирования финансовых инструментов стимулирования инновационной активности субъектов РИС.

Отдельные исследователи обосновывают необходимость применения терминологии «специализированных финансовых институтов», как ключевых каналов распределения инвестиций в инновационные проекты и программы, призванных компенсировать образующийся ресурсный разрыв, возникающий в результате крайне низкой активности венчурного капитала, как традиционного источника «старт-аппов». Так, например, В.В.Платонов в книге «Стратегия ресурсного обеспечения инновационной деятельности» обосновывает важнейшие группы специализированных финансовых институтов, которые мы можем дополнить за счет специфики финансовых институтов стимулирования РИС [5]:

- кредитные организации и другие инвестиционные институты, осуществляющие портфельные инвестиции в рамках РИС;

- специализированные финансовые институты финансирования инновационной деятельности РИС;

- смешанные (комбинированные) финансовые институты, объединяющие нескольких инвесторов, использующих различные финансовые инструменты стимулирования инновационной активности субъектов РИС;

- объединение специализированных финансовых институтов для целей формирования и развития инновационной инфраструктуры РИС.

Исходя из логики функциональной принадлежности специализированных финансовых институтов в финансировании инновационного цикла, любая инновационная деятельность может возникнуть исключительно на базе собственных средств и ресурсов предприятий и организаций, включающей организацию непосредственно самого проекта. С данной логикой можно спорить, можно опровергать, однако, как показывает статистика, львиная доля предприятий, активно ведущих инновационную деятельность, стартовали с исключительно собственными средствами. Затем, когда организация инновационного проекта привлекала внимание инвесторов, подключались внешние источники финансирования.

Поэтому именно на второй стадии, стадии «ресурсного разрыва» инновационного цикла, когда собственных средств уже недостаточно, необходимы средства специализированных финансовых институтов для финансирования НИОКР, внедрения и освоения инновационных продуктов и технологий.

И только на третей стадии инновационного цикла, характеризующегося относительно устойчивыми параметрами экономического роста можно рассчитывать на подключение специализированного финансового института банковского кредитования.

Рассмотренная классификация этапов участия специализированных финансовых институтов на различных стадиях инновационного цикла особенно важна для оценки эффективности финансовых инструментов стимулирования инновационной активности субъектов РИС, так как позволяет понять логику и мотивацию действий как инноваторов, так и инвесторов в процессе финансирования инновационного цикла. Ведь по данным, приводимым А.В. Зверевым, к категории инновационно активных предприятий в России можно отнести лишь 10%, в то время как аналогичные параметры для Франции составляют свыше 40%, Германии – более 50% [2].

Характеристику объемных параметров финансового механизма стимулирования инновационной деятельности субъектов РИС приводит в своих исследованиях ряд специалистов, подразделяя их на следующие основные категории:

- финансовые объемы инструментария малых венчурных предприятий и индивидуальных грантов, характеризующихся относительно небольшими объемами финансовых ресурсов;

- финансовые объемы группы предприятий, характеризующиеся контрактным комбинированным финансированием, позволяющим трансформировать последние в необходимые объемы материальных, технико-технологических, кадровых, информационных и других необходимых ресурсов;

- финансовые объемы нового проектного инновационного предприятия, создаваемого целенаправленно под реализацию данного инновационного проекта и включающие все виды ресурсов;

- финансовые объемы крупного промышленного комплекса, характеризующиеся созданием системы стратегического управления и финансового планирования реализации его инновационного развития;

- финансовые объемы консорциума, направленные на реализацию приоритетного национального инновационного направления, требующие применения финансовых инструментов в виде долгосрочных бюджетных и банковских кредитов, формирование механизма холдинга, а также инструментов государственно-частного партнерства.

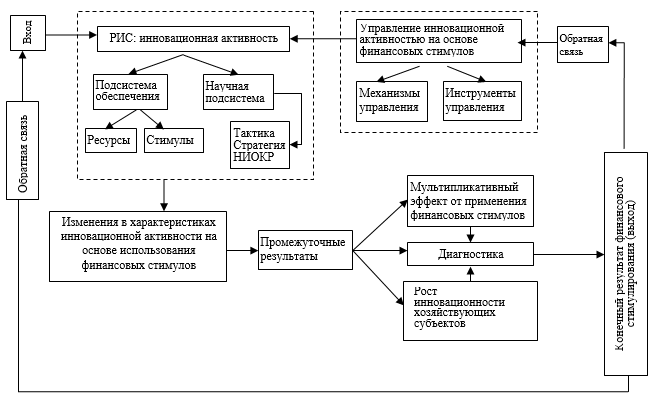

Рис. 2. Система управления инновационной активностью на основе финансового стимулирования на уровне региона

Представленная классификация объемных параметров финансового механизма является условной, так как невозможно на практике четко разграничить переход от одной формы или инструмента финансового обеспечения инновационной деятельности субъектов РИС, к другой. В большинстве случаев мы сталкиваемся с симбиозом нескольких организационных форм на разных стадиях реализации целей РИС. При этом необходимо учитывать и индивидуальные параметры и векторы развития РИС, связанные с географическими, климатическими, ресурсными характеристиками каждого региона, его приоритетными конкурентными преимуществами, возникающими вследствие использования сложившихся исторически структурных параметров региональной экономики.

Анализ механизма управления инновационной активностью на основе финансовых инструментов регулирования позволяет нам предпринять попытку схематически изобразить систему эти взаимосвязи на мезоуровне (рисунок 2).И, наконец, особое значение в современных условиях приобретает институциональная траектория развития финансового механизма стимулирования инновационной активности. В связи с чем и прогнозы институциональной траектории финансового механизма стимулирования инновационной активности в России во многом будут зависеть от того, какую направленность примет экономическое развитие – углубление процессов приватизации или же разработку все более изощренных и более эффективных моделей функционирования государственной собственности, усилению ее раздробленности на федеральный, региональные и муниципальный уровни, разграничению их прав и ответственности. Именно от решения этой дилеммы всецело будет зависеть эффективность функционирования инструментов финансового механизма стимулирования инновационной активности субъектов РИС.

Рецензенты:

Загидуллина Г.М., д.э.н., профессор, зав. кафедрой экономики ФГБОУ ВПО «Казанский государственный архитектурно-строительный университет», г. Казань;

Останина С.Ш., д.э.н., профессор кафедры экономики ФГБОУ ВПО «Казанский национальный исследовательский технологический университет», г. Казань.

Библиографическая ссылка

Заппаров Б.А. ИНСТИТУЦИОНАЛЬНЫЕ ОСНОВЫ ПОСТРОЕНИЯ ФИНАНСОВОГО МЕХАНИЗМА В РЕГИОНАЛЬНОЙ ИННОВАЦИОННОЙ СИСТЕМЕ // Современные проблемы науки и образования. 2015. № 1-1. ;URL: https://science-education.ru/ru/article/view?id=17132 (дата обращения: 04.11.2025).